住宅ローンの金利タイプとは

新居を購入するのに、全額自己資金を用意できる人はほとんどいませんので、多くの人は住宅ローンを利用することになります。

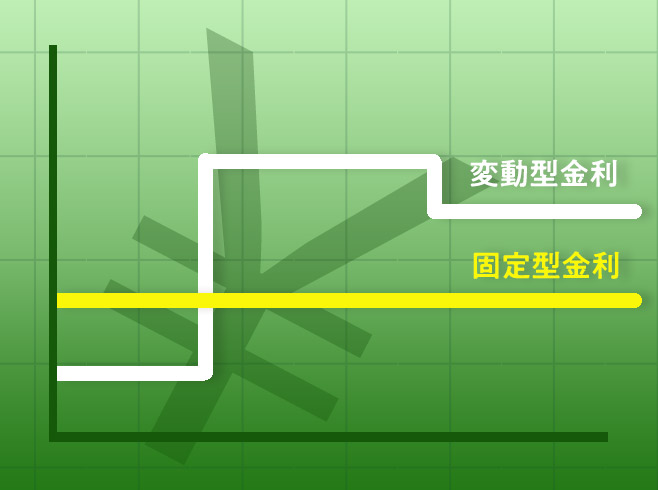

住宅ローンを借り入れると、借入金額(元金)と金利(元金に一定の割合で設定された利息)分を合わせた金額(総返済額)を返済していくことになります。金利は、大きく「変動型金利」と「固定型金利」のニ種類に分かれます。種類があるということは、どれかを選択しなければなりません。借り入れを申し込む前に、金利の特徴を知って、自分でどちらの金利にするかを決められるようにしましょう。

「変動型金利」とは

「変動型金利」とは、返済期間中に、市場金利に応じて借入れ時の設定金利から変わるタイプの金利をいいます。

銀行など金融機関は、常に一定の金利で貸し付けをしているわけではなく、そのときの景気などに応じた政策によって金利を決めています。そのため住宅ローンのように何十年もの期間で借入れをする際には、借入れ期間中に景気が変動し、当初の金利設定とそのときの実状が合わなくなる可能性があります。このような市場の動きに合わせて、金利設定が流動的に変わるようにしたのが、この変動型金利タイプです。

変動型金利は、半年ごとに見直されることになっています。ただし、半年ごとに見直される金利に対し、返済額自体の変更は5年ごとに行われます。また、この金利見直し後の返済額変更には、「前返済額の125%まで」という上限規定があります。

「固定型金利」とは

「固定型金利」とは、借入れ時に設定された利率が、借入れ期間中変わらずに適用される金利タイプです。市場金利の動向に影響を受けないので、安定的である一方、利率の設定が変動型金利よりも高めになります。さらに固定型金利は、固定する時期によってニ種類のタイプに分かれます。

【全期間固定型】

全期間固定型とは、借り入れしている全期間にわたって利率が固定される金利のことを言います。代表的なものに、住宅金融支援機構と民間金融機関が連携して行っている「フラット35」があります。「フラット35」は、返済期間が最長35年の、全期間固定型金利です。保証料や繰上げ返済手数料が不安という特徴もあります。

【固定期間選択型】

「固定期間選択型」は、ローン契約時に5年、10年といった固定金利期間を任意に設定し、固定金利期間が満了すると変動型金利に移行するものです。ただし、再度固定型金利を選択できることもあるので、各金融機関への確認が必要です。

金利タイプ別比較と選び方

では、どの金利を選択するか、まずはそれぞれのメリット・デメリットを比べてみましょう

【変動型金利のメリット・デメリット】

変動型金利を利用する借り手側のメリットは、まず固定型金利よりも利率の設定が低いということです。そのため、借入れ時の市場金利が低水準で、将来的にも継続していきそうな予測が立つ場合は、長期間、固定型金利よりも低金利の状態が続く可能性があります。また、金利水準が高い状況でも、将来利率が下がることが予想される場合も同様に、メリットと言えます。

その逆で、将来、金利の上昇が予想される状況では、返済額が増えていくので、それがデメリットとなります。このように、返済額が変わる可能性が常にあるので、返済計画が立てにくいというデメリットもあります。

【固定型金利のメリット・デメリット】

固定型金利は、固定期間については総返済額が当初設定から変わらないため、月々の返済のほか、ボーナス払いや繰上げ返済などを含めた返済計画が立てやすいというメリットがあります。しかし、トータルで見たときに変動型金利よりも金利が高くなることがデメリットとして挙げられます。

では、どちらを選ぶのが適切かを考えましょう。

【景気の波と金利について】

金利は、通常は景気と連動して決定されます。一般に景気がいいときには、銀行からお金を借りたいと思う人が増えるため金利が高くなり、景気が悪いときにはその逆なので金利は低くなります。この景気がいい悪いという波は常に行ったり来たりを繰り返し、その波は一番短いものだと約3~4年、長いものだと数十年というサイクルで循環すると言われています。

住宅ローンの返済期間は、通常20年を超えるような長期のものが多いです。そこで、その景気の波を予測して、金利の高低の動きから金利タイプを選ぶのがベストですが、さまざまな情勢・要因が絡む金利の高低を予測することは、経済専門家でも容易ではありません。つまり、何十年も先の完済までの金利を予測して、有利・不利を判断するのは難しいことなのです。

【職業から考えてみる】

自分の就いている職業から考えてみるのも一つの方法です。

例えば、公務員のように景気の波にあまり左右されずに、安定した収入が得られることが予測できるのであれば、固定型金利の方が返済計画が立てやすいと言えるでしょう。

営業成績などによって給与が変動する職種に就いているような場合には、好不況の波による金利の変動と収入増減の動きが合致するので、変動型金利に対応できると言えるかもしれません。

【家族構成から考えてみる】

次に、家族構成から考えてみる方法です。

子供の教育環境を優先する場合には、当然、教育費の割合は大きくなります。進学の道筋とそのための塾や習い事をどうするのか、またその費用についてのプランも練る必要があります。その場合は、収支計画の立てやすい固定型金利の方が向いていると考えられます。

こんな記事も読まれています

- 購入コンテンツ

- 住宅ローンのボーナス返済とは

- 購入コンテンツ

- 住宅ローンにはどんな種類がある?

- 購入コンテンツ

- 住宅ローンの返済方法について

- 購入コンテンツ

- 共働き世帯のための住宅ローンとは

- 購入コンテンツ

- 返済で失敗しない適正な住宅ローンの組み方